この記事を読むと

- マイカーリースと残価設定ローン、それぞれの仕組みと特徴がわかる

- メリット・デメリットを比較して自分に合う選択ができる

- 支出のタイミング・費用構成の違いを理解できる

この記事を読む方におすすめの資料

カーシェアやライドシェアなどの登場で、急速に広がる車の利用方法。今回はその中で個人向けのカーリースと残価設定ローンの違いについて紹介します。

カーシェアやレンタカーに比べ期間が長く、マイカーに近い存在ではあるものの自ら所有はしないという「カーリース」。そして毎月分割で支払いをしつつ、数年後に購入や返却、他車への乗り換えから好きな選択肢を選べるという「残価設定ローン」。

具体的な事例も踏まえてそれぞれの特徴を整理していきます。

カーリースの事例

「車を自分では所有せず、サービスを提供している会社に使用料を払って乗る」

カーリースを一言で説明するとこうなります。

準備されている車の中から選び、数時間から長くても数ヶ月と短期間だけ借りるのが一般的なレンタカーに対して、カーリースの場合はユーザーが欲しい車をサービス提供会社が購入、それを年単位の長い契約期間で借りるのが特徴です。

月々の定額料には自動車税や定期点検の費用が含まれているプランも多く、それ以外はガソリン代や有料道路の通行料、駐車場代など使用に伴う出費に留まるので、感覚的には通話料金やデータ通信料を定額にしていない携帯電話やスマホに近いかもしれません。

ただし、あくまで借りているだけなので利用期間が終了すれば多くの場合は車を返却しなければならず、そしてリース上がりの車は中古車市場に流れるので、返却時はそれなりに状態が良いことも求められます。

オリックス カーリース・オンライン

個人向けリースとして「いまのりくん」シリーズを提供しており、概要は以下のようになっています。

いまのりくん

5年契約で2年後に”乗り続ける””次の新車に乗り換える””返却して終了”を選択可能で、2年で返却しても違約金はなく、乗り換えは新規契約扱いでまた2年たったら乗り換えたり、あるいはもっと長い別プランを選択できます。

乗り続ける場合はクーポンにより無料で車検が受けられ、5年後の期間延長もできます。

ただし、ユーザーが車を買い取ることはできません。

いまのりセブン

7年契約で次の選択時期が5年後になるのがいまのりくんとの違いで、その分月々の支払いは安くなります。

契約終了後は、”車を自分名義にして乗り続ける”、”新車に変えて継続”、”返却して年間リース料の20%キャッシュバックを受け取る”からひとつ選択可能。

いまのりナイン

9年契約で次の選択期間は7年後、いまのりセブンよりさらに月々の料金が安くなるプラン。契約終了後はいまのりセブンとほぼ同じですが、返却時のキャッシュバックはありません。

なお、いまのりセブン、いまのりナインで途中解約・返却する場合は、走行距離が経過月数×2,000kmを超えると、km当たり8円の追加請求が発生するほか、7年と長期使用のため車の状態が良くない場合はさらに追加請求される場合もあります。

リースが終わった車の、その時点で車に残る価値によって対応が変わるというわかりやすい仕組みです。リース会社は短期で乗り換えてもらった方が月々の定額費用も高いですし、中古車市場にも状態の良い高年式車を高く売れます。

ユーザーにとっても多少定額費用が高くても最新の車に乗り続けられるメリットはありますが、長期プランの場合は事実上残価設定ローンと変わらないかもしれません。

ニコリース

カーリースは新車ばかりではなく中古車もあります。

リースやレンタカーで使われた中古車をさらにリースするため、最初から残価が少なく、ニコリースのようにニコニコレンタカーで使われて減価償却が完全に終了した低年式・多走行車では、1日500円から最短2ヶ月からのリース契約が可能。

車検や自動車税、重量税、自賠責保険もニコリース持ち、12ヶ月定期点検も割引を受けられますし、気に入ればそのまま買取もできます。

同種のサービスはオリックスなどリースやレンタカーサービスを行っている他社でも行っています。ただし、新車のカーリースと違って新車購入から行うわけではないので、車種の選択肢はそれほど多くはなく、オプション装備なども新車時のままです。

残価設定ローンの事例

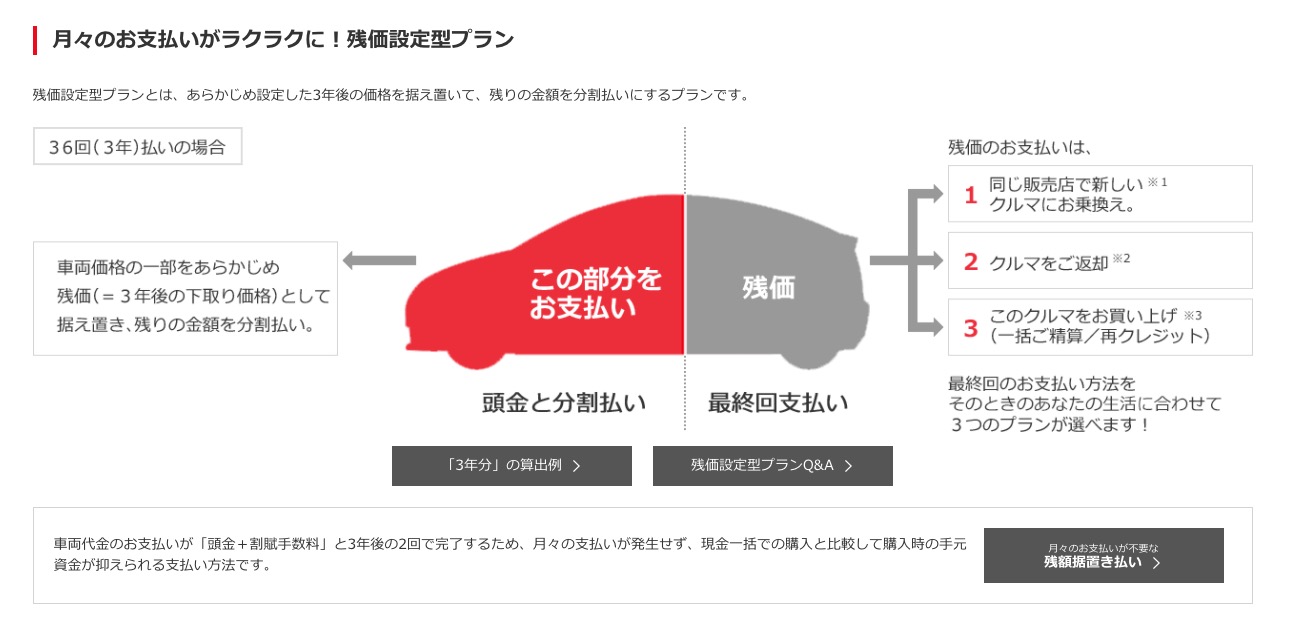

一方、残価設定ローンですがトヨタが提供している残価設定型プランを見てみましょう。

例えば36回(3年)払いの場合、「3年後の下取り価格」を車両価格から差し引き、残りをローンとして分割払いします。

3年後に「同じ販売店で新しい車に乗り換え」、「車を返却する」「一括または分割払いでその車を買い上げる」の3つのパターンが選べて、乗り換えまたは返却の場合、当初想定した残価に値するほど車の程度を維持していれば、追加負担は不要です。

その他に、分割ではなく最初に頭金と割賦手数料をまとめて払う「残価据置型プラン」もあります。

いずれも設定した期間終了後、そのまま買取を希望しない限り販売店が中古車市場に流すため、その価値の分だけユーザーは支払いを抑えられる仕組みです。

残価設定ローンの仕組みや特徴については、「残価設定型自動車ローンとは? 元自動車営業が徹底解説!」という記事で以前に詳しく紹介しています。もっとよく知りたいというかたは、こちらもチェックしてみてください。

それぞれのメリット

カーリース

- 税金や車検の支払いをユーザーが直接行う必要が無いため、経費の計算が楽

- 法人の場合は必要経費(損金)として処理できる

残価設定ローン

- 月々の支払額が圧倒的に安い

たとえばトヨタ ヴィッツ F SMART STOPパッケージでオプション類を選択しない素の状態で見積もりをとると、オリックスの5年プランいまのりくんでは月々30,888円に対し、トヨタの残価設定ローンの60回払いでは月々19,700円。

参考までに通常のローンでも60回払いなら月々26,400円と、なおいまのりくんより安くなります。

いまのりくんシリーズで7年契約のいまのりセブン(月々26,676)か9年契約のいまのりナイン(同22,680円)でも、残価設定ローンより高額です。

なお、残価設定ローンは頭金やボーナス払いを設定しない場合の金額なので、これらを設定した場合はより差が開きます。

それぞれのデメリット

カーリース

- 返却を前提としているため、返却後に中古車として流す場合の査定に影響するようなカスタマイズは不可

- 査定に影響が出るような車の破損や、長い走行距離による消耗でも返却時に追加負担を迫られる

- 月々の負担はローンより大きい

残価設定ローン

- 月々の負担は安いが、車検や税金の支払いで大きな出費が別に発生する

- 残価を差し引いた分に金利がかかるのではなく、残価も含めた金利がかかるため、最終的な買取を前提とするなら通常のローンより総支払額が多い場合もある

- 最終支払いを行わずに車を返却するか買い換える場合、カーリースのように査定に影響しないよう車のコンディションを維持する必要がある

マイカーリースと残価設定ローンの違い

双方の大きな違いは以下のようになります。

- カーリース : 月々の支払いは多いが、車検や税金の支払いなど一度に大きい出費はない

- 残価設定ローン : 月々の支払いは少ないが、車検や税金など一度に大きい出費がある

カーリースはある意味「車検代や税金をリース代に含んでいるから月々の支払額が多い」とも言えますから、実際には合計の出費にものすごい違いがあるというよりは、支払いのタイミングが異なると考えてください。

カーリースで2年ごとに乗り換えるような場合は、そもそも3年目の継続車検前に乗り換えることになりますから、単に高いリース代を支払うだけです。

ちなみに法人で利用する場合は別です。法人でカーリースを使う場合、リース代を経費として申告できるなどさらなるメリットがあります。

今回は似たような特徴を持つ、カーリースと残価設定ローンについて説明してきましたが、冒頭でも紹介したようにカーシェアやライドシェアなど車の利用方法や所有形態の幅は急速に広がっています。

いろんなオプションを検討してご自身のニーズに合ったものを選んでくださいね。